В сезоне-2016/17 производство масличных агрокультур стало рекордным. Но в отличие от зернового сектора участникам рынка не грозит падение рентабельности. Дефицит сырья для переработки по-прежнему высокий — около 5 млн т. Вкупе с валютным курсом и мировой конъюнктурой этот фактор поддерживает цены на удобных для аграриев и переработчиков уровнях.

Прорыв по сафлору

Нишевые масличные продолжают набирать популярность в России, в связи с чем получено два рекорда. Так, масличный лен был засеян на рекордных 709 тыс. га (плюс 76 тыс. га к прошлому сезону), валовой сбор ИКАР оценивает в 600 тыс. т — на 15% больше, чем в 2015-м. «Как и прежде, лен преимущественно вывозится на экспорт, однако в этом сезоне одни из ключевых импортеров — страны ЕС — ожидаемо ужесточили фитосанитарные требования, что привело к торможению отгрузок в этом направлении, — говорит Даниил Хотько. — Это привело к перераспределению экспортных потоков в сторону Турции и семикратному увеличению закупок льна-кудряша этой страной». С начала текущего сезона Турция импортировала более 153 тыс. т льна, что превосходит совокупный объем закупки странами ЕС (147 тыс. т). Также стоит отметить рост поставок в Китай и Вьетнам.

Вторым рекордсменом среди нишевых масличных стал сафлор, посевы которого были увеличены почти в полтора раза до 462 тыс. га. По оценке ИКАР, производство достигло около 250 тыс. т. Эта агрокультура тоже ориентирована на экспорт, ключевым покупателем является Турция (более 95%). Однако с начала сентября страна повысила ввозные пошлины на сафлор, что привело к падению отпускных цен в России на 15−20% и, как следствие, к снижению маржинальности. «За неимением альтернативных каналов сбыта сафлор продолжают поставлять в Турцию прошлогодними темпами — 95 тыс. т с начала сезона (в 2015 году было 91 тыс. т), что с учетом роста производства приведет к более масштабным отгрузкам во второй половине сезона, — комментирует Хотько. — Весьма вероятно, что часть аграриев Юга откажется от выращивания сафлора из-за снижения рентабельности под действием заградительных мер основного покупателя».

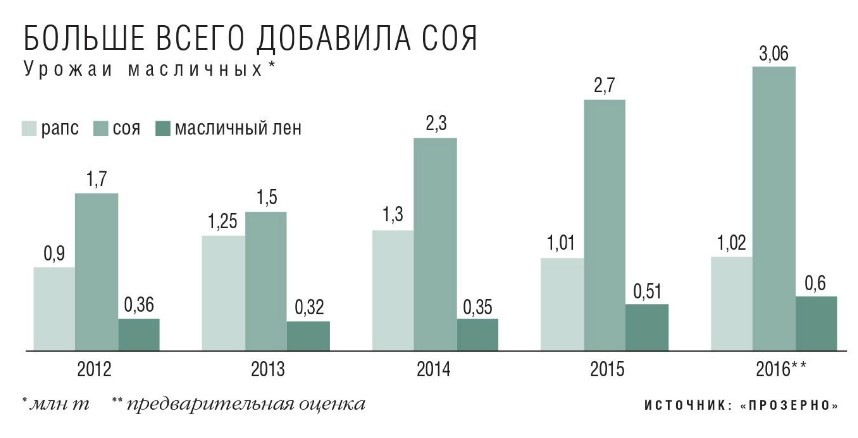

Текущий сезон на рынке масличных проходит под знаком рекордов. Общий валовой сбор оценивается в 15,8−15,9 млн т в зачетном весе, что почти на 2 млн т превышает результат 2015 года. Кроме того, стало рекордным производство подсолнечника, сои, масличного льна и сафлора. Посевы всех этих агрокультур росли, средняя урожайность тоже увеличилась, рассказывает ведущий эксперт рынка масличных Института конъюнктуры аграрного рынка (ИКАР) Даниил Хотько.

Основная тройка

По мнению руководителя отдела анализа сырьевых и отраслевых рынков компании «Солнечные продукты» Владимира Жилина, по масличным сезон получился «вполне удачным». Общий валовой сбор трех основных агрокультур он оценивает примерно в 15,5 млн т.

Посевы подсолнечника в 2016 году достигли 7,6 млн га — на 614 тыс. га больше показателя прошлого сезона. На фоне более высокой урожайности — 15,1 ц/га (плюс 1 ц/га) — это позволило собрать около 11,4 млн т в бункерном весе, или 10,69 млн т в зачетном, говорит Хотько, опираясь на предварительные итоги Росстата. «Несмотря на то, что сев подсолнечника шел с опозданием из-за слишком влажных условий, да и летом погода была не идеальной, агрокультура показала значительно более высокую урожайность, — отмечает Жилин. — Однако из-за позднего сева все равно были потери: значительные площади не убрали — помешали дожди». Пока валовой сбор подсолнечника аналитик оценивает в 11,1 млн т в зачетном весе (9,6 млн т в 2015-м), но не исключает «небольшой довесок» за счет возможного обмолота остатков весной.

Другой важный рекорд был поставлен по сое, ее сбор достиг пиковых значений благодаря расширению посевов на 100 тыс. га до 2,22 млн га и заметному приросту урожайности до 14,8 ц/га (плюс 1,8 ц/га). В итоге было получено 3,2 млн т в бункерном весе, или 3,1 млн т в зачетном. Наибольший вклад в это достижение внесли аграрии Центрального федерального округа, которые увеличили производство почти на 50%, отмечает Даниил Хотько. По оценке Жилина, урожай сои вырос на 500 тыс. т до 3,2 млн т. «Отличные результаты получили в центре страны, прибавка составила около 400 тыс. т, — вторит он эксперту ИКАР. — Впрочем, сбор с гектара стал больше в основном за счет близких к идеальным погодных условий, и далеко не факт, что они повторятся в будущем». Российский рынок сои по-прежнему остается остродефицитным, ее нехватка может быть компенсирована только за счет увеличения посевов на орошении, уверен аналитик.

Спрос на отечественную сою в сезоне-2016/17 возрастает как за счет повышения потребности российских переработчиков в Черноземье, регионах Сибири и на Дальнем Востоке, так и сохранения спроса со стороны китайских импортеров, говорит Хотько. Поэтому локализация дальневосточной сои на предприятиях не западнее Урала только усилится, тогда как переработчики в Центре и на Юге будут конкурировать за местное сырье.

Относительный спад популярности рапса среди российских аграриев совпал с дефицитным сезоном по всему миру, что обусловило взрывной рост котировок на сырье и масло. По оценке ИКАР, урожай агрокультуры в России составил около 1 млн т, что на 1−2% меньше результата 2015-го.

«Тамбовские фермы» в прошлом году возделывали 1,5 тыс. га подсолнечника и 2,5 тыс. га сои. Собрали неплохой урожай, рассказывает гендиректор компании Игорь Поляков. Урожайность первого — 25 ц/га, второй — 27 ц/га. «Правда, производство подсолнечника все-таки сократилось, так как во время сева шли дожди, и мы не успели посеять весь запланированный объем», — уточняет руководитель.

В «ОкаАгро» (Рязанская область) собрали 5,5 тыс. т подсолнечника, 4 тыс. т рапса, 2,5 тыс. т сои и 2,15 тыс. т горчицы. По сравнению с 2015-м урожайность подсолнечника увеличилась на 20%, сои — на 10%. А по рапсу и горчице, напротив, сбор с гектара уменьшился примерно на 30%. «Результат был хуже из-за проблем с вредителями (капустной моли), града, который повредил часть посевов этих агрокультур, и замедления темпов уборки из-за дождей», — поясняет председатель совета директоров компании Никита Гордеев.

В краснодарском «Прогрессе» соей традиционно было занято более 7 тыс. га. Сбор с гектара доходил почти до 30 ц. «Это очень хороший год и отличная урожайность, — доволен гендиректор агрофирмы Александр Неженец. — Мы многое сделали для совершенствования технологий, плодотворно поработали агрономы, поэтому и продвинулись в производстве, рассчитываем закрепить достигнутый успех».

Липецкий «Агробизнес» в последние два года из масличных агрокультур выращивает только высокоолеиновый подсолнечник. В 2016-м — около 2 тыс. га со средней урожайностью 23−25 ц/га.

Обеспеченность сырьем стала выше

Мощности по переработке масличных всегда превышали их производство, и этот сезон не стал исключением. Потенциально российские переработчики могут освоить более 20 млн т маслосемян, оценивает Даниил Хотько. Гендиректор аналитической компании «ПроЗерно» Владимир Петриченко отмечает, что в этом сельхозгоду недозагруженность заводов сырьем будет меньше, чем, например, два сезона назад, и составит примерно 17%, тогда как в прошлые годы нехватка доходила до 22−24%. Повышение обеспеченности предприятий приведет к росту переработки, производства масла и его экспорта. Коммерческий директор «Солнечных продуктов» Вячеслав Китайчик доволен результатами текущего сезона. «Отрасль получила больше сырья, что в условиях профицита мощностей дает возможность повысить их загрузку, нарастить производство продукции и упрочить позиции России на экспортных рынках», — соглашается он с Петриченко.

В начале 2017 года ситуация с сырьем была хорошей, констатировал тогда Китайчик. Во-первых, из-за более поздней уборки основная часть перерабатывающих предприятий запустила производство на две-три недели позже, чем в прошлом сезоне. Во-вторых, у сельхозпроизводителей большие запасы подсолнечника, по оценкам топ-менеджера, они достигают 6 млн т. «В период массового сбора продажи шли неактивно, после его завершения темпы закупки сильно снизились, так как аграрии стали придерживать сырье, но в то же время у большинства крупных переработчиков уже сформировались хорошие запасы, — рассказывает он. — Все это может растянуть реализацию оставшихся рекордных остатков подсолнечника до лета, а возможно, и создаст на рынке некоторый профицит».

По словам председателя совета директоров «ПродЭкс» (Томская область, перерабатывает рапс) Михаила Родионова, благодаря хорошему урожаю внутри региона и соседних областях сырья для переработки достаточно. Предприятие компании работает в штатном режиме и рассчитывает освоить за сезон до 12 тыс. т рапса. Текущий сельхозгод он называет успешным, но добавляет, что бывали и более хорошие. Объемы производства масла в компании останутся на прежнем уровне в 4,5−5,2 тыс. т или незначительно вырастут.

По мнению Даниила Хотько, аграрии будут традиционно придерживать сырье вплоть до конца сезона. «Но переработчики понимают, что собран рекордный урожай не только масличных, но и зерновых агрокультур, — обращает внимание он. — Склады заполнены в среднем выше, чем в прошлом году, это будет мотивировать сельхозпроизводителей к более сбалансированным продажам, так как ожидания высоких переходящих запасов чреваты снижением цен». Ситуация прошлого года, когда из-за некорректных оценок объема запасов сырья на рынке подсолнечника возник ажиотаж, приведший к скачку цен в мае и июне с последующей коррекцией в сторону уменьшения, сейчас вряд ли повторится.

Гендиректор «Русагро» (компания перерабатывает подсолнечник на МЭЗе «Самараагропромпереработка», соевые бобы — на «Приморской сое») Максим Басов подтверждает, что сельхозпроизводители придерживали и продолжают придерживать продажи сырья. «Они надеются на ослабление рубля, а значит — укрепление цен, но пока получается наоборот», — говорил он в январе. В прошлом году холдинг уже сталкивался с проблемой дефицита сырья, когда приходилось даже приостанавливать работу завода. Поэтому в этом году застраховался от этих рисков, уже закупив на вторую половину сезона больше сырья, чем в ушедшем году. Объем переработки будет схож с прошлогодними показателями, сказал топ-менеджер, не уточняя цифр.

«Агробизнес» в начале января еще не реализовал весь урожай 2016 года, но долго держать его, ожидая высокой цены, компания не планировала. «Исходя из ситуации с курсами валют, ждать значительного увеличения цен не стоит, поэтому остатки реализуем до конца месяца», — говорил тогда гендиректор компании Александр Чил-Акопов.

По маслам тоже будут рекорды

За счет высокого валового сбора темпы переработки на предприятиях увеличились и значительно опережают прошлогодние. По данным ИКАР, за первые три месяца (с сентября по ноябрь) производство подсолнечного масла составило уже около 1,2 млн т, что на 13% превосходит показатель за аналогичный период прошлого сезона. «Очевидно, что выпуск масла и дальше будет расти, что позволит достичь рекордных 4,25−4,35 млн т, — ожидает Даниил Хотько. — При этом внутреннее потребление за последние пять лет не изменилось и остается примерно на уровне 2−2,2 млн т».

Поскольку потребление подсолнечного масла в России остается стабильным, в «Солнечных продуктах» ожидают, что его экспорт превысит 2 млн т при производстве около 4,5 млн т, прогнозирует Вячеслав Китайчик. Предыдущий рекорд вывоза был установлен в сезоне-2013/14 — 1,8 млн т, напоминает он. Хотько соглашается с такой оценкой, уточняя, что с сентября по декабрь за рубеж было поставлено 618 тыс. т (без учета стран ЕАЭС) — на 65% больше, чем за такой же период прошлого года, и на 12% выше показателя рекордного сезона-2013/14. Закупки российского подсолнечного масла наращивают традиционные важнейшие партнеры — Турция и Египет, но также заметна и серьезная экспансия на новые экспортные рынки — в Иран, Китай, Саудовскую Аравию и другие.

Однако рекордный потенциал экспорта создает некоторый негатив в плане цены подсолнечного масла в регионах Черноморского бассейна. «На Украине валовой сбор подсолнечника и возможности вывоза также рекордные, — отмечает Китайчик. — Суммарное экспортное предложение двух стран составляет 7,3 млн т на сезон (предыдущий рекорд в сезоне-2013/14 — 6,1 млн т), что, безусловно, сильно давит на цены». В середине января подсолнечное масло торговалось с дисконтом до $100/т к соевому и рапсовому, знает он.

Рекорд производства и экспорта ожидается и в сегменте соевого масла. Его выпуск может возрасти до 670 тыс. т, за рубеж будет отправлено до 475 тыс. т — 71% от общего объема. Вывоз увеличивается из года в год, и текущий сезон не станет исключением, уверен Хотько.

Из-за снижения сбора рапса в производстве этого вида масла рекордов не ожидается. Но его вывоз идет довольно активными темпами на фоне неудовлетворенности глобального спроса, поскольку в мире производство рапса и рапсового масла снижается уже несколько лет подряд. По данным ИКАР, с июля по ноябрь 2016 года в России выработано 126 тыс. т масла, что на 30−32% уступает показателям прошлого сезона. При этом темпы экспорта отстают от сезона-2015/16 всего на 17%, что фактически указывает на увеличение доли внешних продаж до 74% в общем объеме (годом ранее — 61%).

Такая ситуация будет способствовать тому, что экспорт всех видов масла в сезоне-2016/17 будет рекордным. Владимир Петриченко оценивает общий вывоз в 2,4 млн т. При этом складывается благоприятная ценовая ситуация. Во втором полугодии 2016 года мировые цены на основные масла значительно выросли, дисконт на подсолнечное масло совпал с общемировым укреплением цен, что в итоге дало возможность сохранить экспортные цены на уровне лишь чуть ниже прошлого сезона. В среднем оно стоило около $755/т в черноморских портах против $775/т в прошлом сезоне, приводит цифры Вячеслав Китайчик.

Цены уменьшились

Рекордный урожай в первую очередь повлиял на ценовую ситуацию на рынке подсолнечника. По данным ИКАР, в 2016/17-м цены на 10−15% ниже, чем в прошлом сельхозгоду. В начале сезона масличные дорожали, а затем наблюдалось незначительное снижение стоимости. По словам Владимира Петриченко, это традиционная ситуация. «Когда рынок более насыщен, чем обычно, колебания цен несущественны», — говорит он. Так, на старте сезона подсолнечник стоил в среднем 21,7 тыс. руб./т, потом подорожал до 22,9 тыс. руб./т. Далее цены опустились до отметки в 19,3−19,5 тыс. руб./т, а к концу 2016 года вновь поднялись до 20,5 тыс. руб./т. В начале января снова наблюдалась тенденция на понижение: подсолнечник продавался примерно за 20 тыс. руб./т.

В среднем за четыре месяца текущего сезона подсолнечник стоил около 21,5 тыс. руб./т против 24 тыс. руб./т за аналогичный период прошлого года, констатирует Вячеслав Китайчик. Разница связана с тем, что как цена масла, так и курс доллара (64,9 руб./$1 В прошлом сезоне против 63,3 руб./$1 В текущем) в период массового сбора урожая были ниже, чем в 2015/16 сельхозгоду. Кроме того, экспортные цены на подсолнечный шрот также оказались меньше, чем тогда, поясняет он. По мнению топ-менеджера, маржинальность масличных агрокультур в этом сезоне останется на прежнем высоком уровне, так как снижение цен на продукцию будет компенсировано ростом урожайности. Рентабельность переработки также будет близка к прошлогодним показателям. Хотько полагает, что первые месяцы сезона сложились для переработчиков «вполне неплохо»: маржа выше, чем в прошлом сезоне. По данным ИКАР, средние показатели рентабельности фиксировались на уровне 10−15%.

В переработке рапса иная ситуация. Родионов одним из отрицательных факторов этого сезона называет не самую высокую доходность. На нее влияет повышение закупочных цен из-за роста экспорта рапса в Китай и Европу. Цены на агрокультуру находятся на уровне 22−24 тыс. руб./т, что примерно на 20% выше, чем в прошлом году. Даниил Хотько подтверждает, что конкуренцию российским переработчикам рапса сейчас составляет экспорт. Темп отгрузки этой агрокультуры превысил прошлогодний (28 тыс. т) и может составить до 60 тыс. т. Поэтому закупочные цены на рапс держатся на стабильно высоком уровне в 25,5−26,5 тыс. руб./т с НДС (СРТ-завод) в ЦФО, что несколько выше аналогичного периода 2015 года, и имеют тенденцию к дальнейшему росту. При этом мировые цены на рапсовое масло последние три сезона рекордно высоки — $880/т, что в среднем на 10−12% больше, чем в прошлом сельхозгоду. Эта динамика объясняется не только самым низким за последние восемь лет производством рапса в мире, но и увеличением выпуска биодизеля, сырьем для которого является рапсовое масло, комментирует эксперт.

Не все опрошенные «Агроинвестором» сельхозпроизводители довольны сложившейся ценовой конъюнктурой, при этом многие отмечают, что соя более доходна, чем подсолнечник. «Тамбовские фермы» реализовали урожай соевых бобов еще до конца 2016 года в среднем по 27 тыс. руб./т. А подсолнечник пока придерживают: цена необоснованно низкая, около 20 тыс. руб./т, недоволен Поляков. «Учитывая, что стоимость сырья зависит от экспортного рынка масла, подсолнечник, по нашим расчетам, должен стоить около 24 тыс. руб./т», — уверен он. В последнее время рентабельность производства масличных снижается, добавляет руководитель. За последние три года цена практически не менялась, а затраты на производство динамично росли. Хотя пока рентабельность остается на достаточно высоких уровнях: по подсолнечнику около 20%, по сое — доходит до 35%.

Александр Неженец тоже говорит о высоких ценах на сою. Его компания уже начала реализацию урожая по 29−30 тыс. руб./т. Часть объема закупали комбикормовые предприятия, часть — холдинг «Эфко» на переработку. Около 35% сбора агрофирма оставляет на нужды собственного свиноводства.

Гордеев, напротив, отмечает спад цены на сою, также как и на подсолнечник — примерно на 10% по сравнению с уровнями 2015-го. Зато рапс и горчица подорожали на столько же. «Мы реализовали весь урожай до декабря 2016 года, так как прогнозировали рост курса рубля и повышение предложения сырья на рынке, что затруднило бы продажи больших партий по высокой цене», — поясняет руководитель. Тем не менее наибольшая рентабельность в этом сельхозгоду сложилась именно по сое, соглашается он с остальными. В этой агрокультуре Гордеев видит перспективы и следующего сезона.

Маржинальность подсолнечника в «Агробизнесе» остается достаточно высокой, несмотря на падение курса доллара. Это высокомаржинальная агрокультура: при себестоимости 5−7 тыс. руб./т цена реализации составляет 20−22 тыс. руб./т, что и делает ее привлекательной для компании, говорит Чил-Акопов. Хотя прошлый сезон все-таки был немного лучше: и цены были выше, и затраты меньше (повлиял рост курса доллара), признает он. Тогда подсолнечник стоил до 28 тыс. руб./т, а сейчас — примерно на 30% меньше. «В план мы закладывали 25 тыс. руб./т, — делится топ-менеджер. — Но, конечно, мы не в убытке, цена продажи все равно превышает затраты на производство почти в три раза, выручка с гектара выросла до 72 тыс. руб. против 50 тыс. руб./га в 2015 году».

Перспективы до конца сезона

На развитие рыночной ситуации во второй половине сезона-2016/17 традиционно будет влиять фактор глобального рынка. Рост мировых цен на основные масла, продолжавшийся последние полгода, в первую очередь был обусловлен значительным снижением производства пальмового масла в сезоне-2015/16 из-за предшествующей засухи в Юго-Восточной Азии, рассказывает Владимир Жилин. Сейчас урожайность масличных пальм начинает активно восстанавливаться, с начала года ожидается значительное увеличение производства и наращивание запасов. «Это уже остановило повышение мировых цен, а в перспективе нескольких месяцев, весьма вероятно, приведет к их падению, — прогнозирует он. — В итоге мировой рынок перестанет оказывать поддержку подсолнечному маслу». С другой стороны, ближе к концу сезона (июнь-август) по мере расходования запасов сырья и снижения избыточного предложения подсолнечного масла будет уменьшаться его дисконт к конкурирующим маслам. «Возможно, эти факторы практически скомпенсируют друг друга, — считает аналитик. — Таким образом, мы не ждем существенного роста или падения долларовых экспортных цен на подсолнечное масло, также как и дефицита и увеличения цен на внутреннем рынке в конце сезона вследствие высоких запасов сырья, которых должно хватить для обеспечения внутреннего спроса на подсолнечное масло».

Второй важный фактор, способный влиять на рынок, — это курс доллара, который значительно упал из-за удорожания нефти. Это сильно снизило рублевые цены масла и шрота, а значит, и стоимость сырья. Есть вероятность, что потенциал удорожания нефти не исчерпан, не исключен рост цены до $64/баррель, а в самом оптимистичном сценарии — и до $75/баррель, продолжает Жилин. Для курса рубля к доллару это означает падение как минимум до 55 руб./$1 и даже меньше, что еще больше снизит цены на зерно и маслосемена."Не стоит обольщаться даже в том случае, если сейчас курс вернется на более высокие уровни c нынешних 59 руб./$1, этот риск теперь останется с нами до конца сезона, причем реализоваться он может в любой момент и буквально в течение нескольких дней», — полагает аналитик.

Даниил Хотько соглашается, что весной следует ожидать уменьшения стоимости подсолнечника вслед за падением мировых цен на растительные масла. Этому будет способствовать рост урожая «пальмы» в азиатских странах, а также увеличение объемов переработки сои благодаря рекордам в США и Бразилии, говорит он. Благоприятная конъюнктура на мировом рынке рапсового масла в этом сезоне может сподвигнуть российских аграриев к расширению посевов рапса, прогнозирует Хотько. Хотя это уже не относится к озимому рапсу на юге России: предварительные результаты сева показывают лишь слабый прирост в 2−3% к уровню 2015-го. По мнению Петриченко, факторов, которые могли бы повлиять на повышение цен масличных агрокультур и масла, в ближайшие месяцы нет. Скорее наоборот, все они негативные. В первую очередь это укрепляющийся курс рубля по отношению к доллару. Кроме того, на внешнем рынке цены на подсолнечное и соевое масло опять начали уменьшаться. «В январе-феврале на рынок выйдут рекордные урожаи сои из Аргентины и Бразилии, тогда негативный тренд для цен получит дополнительный импульс, и они начнут падать, — предупреждает эксперт. — Такая ситуация может продлиться до апреля-мая, а в июне-августе, когда сырья на рынке совсем мало, оно опять может дорожать».

Аграрии пока не планируют значительных изменений в севооборотах. В «Агробизнесе» площади подсолнечника всегда примерно одинаковы, говорит Чил-Акопов. «Обычно в феврале мы начинаем вести переговоры с переработчиками о заключении договоров обратного выкупа и обсуждаем цены, — рассказывает он. — После того, как будет предложена хорошая цена — решаем вопрос по посевам. Но больших изменений обычно не бывает».

«Тамбовские фермы» в этом году вдвое сократят объем возделывания подсолнечника и на 20% увеличат площади под соей. «Надеемся на высокую финансовую отдачу от такого перераспределения посевов», — поясняет Поляков. Александр Неженец ожидает, что валовые сборы и урожайность сои в стране продолжат повышаться. Маржинальность агрокультуры тоже будет увеличиваться, но не так существенно, как хотелось бы. «Вместе с ценой растут затраты на производство», — акцентирует руководитель.

Людмила Малютина

Агроинвестор